权威观点:挂靠经营的判断标准是交易实质

编者按:在煤炭、再生资源等行业中,挂靠经营是长期存在的现象,散户、黄牛等需与有资质的企业建立挂靠关系以代开增值税发票,但民间此类挂靠关系的建立往往依赖于口头约定,而无书面挂靠协议。这种现象一定程度上引发了民事纠纷,挂靠关系是否成立受到争议,进而挂靠开票是否合法也产生了税企业争议。实践中,税务局和司法机关存在依据书面挂靠协议有无判断挂靠关系成立与否的法律形式主义倾向,这也将进一步影响虚开增值税专用发票罪的认定。本文将以税务局权威观点和司法案例为依据,分析论证挂靠经营的判断标准是交易实质,而不是书面挂靠协议等形式要件。

一、税局观点:挂靠开票是否合法应从交易实质判断

国家税务总局2014年39号公告及其官方解读予以明确:符合条件的挂靠开票不属于虚开。但是,如何认定存在挂靠关系则是实践中较为棘手的问题,缺少系统、权威的解答。通说认为,挂靠方以自己名义参与交易的表现包括:1.以自己的名义签订合同;2.以自己的账户进行资金结算。在这种情形中,如果被挂靠方开具发票,或上游企业向被挂靠方开具发票,都构成虚开。反之,挂靠方以被挂靠方名义参与交易,即以被挂靠方的名义签订合同、以被挂靠方的账户进行资金结算,在这种情形中,如果被挂靠方开具发票,或上游企业向被挂靠方开具发票,是否必然不构成虚开?

国家税务总局稽查局某领导早在2015年于《中国税务报》发表《挂靠经营,要注意虚开发票的风险!》署名文章,提出:

“回答这个问题需要回到交易实质判断交易参与人。无论是销售货物、还是提供应税劳务或服务,实际的交易参与人都必须在交易中享有相应的权利,同时承担相应的义务。例如,买卖合同中的卖方享受收取货款的权利,同时承担按照约定的品类、数量和质量交付货物的义务。如果名义上的交易人不承担实际交易产生的权利和义务,就不是实际的交易参与人。

例如,挂靠方以被挂靠方的名义签订销售合同和与交易对方进行资金结算,但是挂靠方与被挂靠方约定由挂靠方负责催收货款并承担销售货物发生瑕疵的风险,被挂靠方只是在收到货款后转交给挂靠方,不承担所销售货物的风险,则实际的交易参与人仍然是挂靠方而不是被挂靠方。这种情形下如果由被挂靠方对外开具发票,仍然属于虚开。

如果挂靠方以被挂靠方的名义销售或采购货物,交易产生的权利和义务均由被挂靠方承担,则挂靠方相当于受被挂靠方委托的代理人,这种情形下被挂靠方作为实际的交易参与人对外开具和接受发票不属于虚开。”

根据税局观点,挂靠开票是否合法应当根据交易实质进行判断。具体而言,被挂靠方只有在交易中实际承担权利和义务才是实际的交易参与人,其才有资格开具增值税发票。若被挂靠方不在交易中实际承担权利和义务,则无论其是否具有名义上的挂靠关系,其均没有资格开具和接受增值税专用发票,其开具和接受发票属于虚开。税局的观点立足于经济实质,为判断挂靠关系成立提供了抽象标准,而司法机关在裁判中的观点则为判断挂靠关系成立确立了具体标准——挂靠关系成立的三大要素。

二、裁判观点:挂靠关系成立的三大要素

(一)基本案情

2018年10月18日,经哈尔滨市中级人民法院发回重审,木兰县人民法院对陈某某虚开增值税专用发票、用于骗取出口退税、抵扣税款发票一案作出了“无罪”的判决。

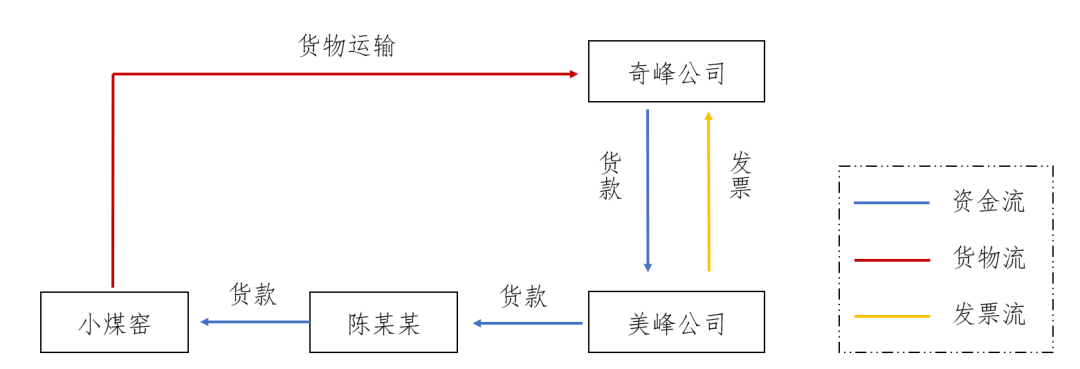

2012年至2014年期间,被告人陈某某与他人共同经营煤炭生意,从小煤窑收购煤炭后向吉林奇峰公司销售。因小煤窑未能提供发票,陈某某也未能在税务机关取得发票,遂听从他人提议,从林口县美峰公司的张某处开具增值税专用发票,约定按照发票价税合计的80%支付“税金钱”,并按照发票记载的销售吨数给张某15元/吨“返利”。陈某某以林口县美峰公司的名义与吉林奇峰公司签订了煤炭购销合同。经司法会计鉴定,2013年6月至2013年10月,林口县美峰公司共计向吉林奇峰公司开具增值税专用发票161份,价税合计151,413,381.50元,税额共计22,436,132.37元。

陈某某煤炭购销挂靠业务流程图

(二)各方观点

公诉机关认为,陈某某与林口县美峰公司没有签订任何挂靠协议,陈某某、张某供述以及其他证人证言均表示,陈某某与美峰公司没有合作关系,美峰公司与奇峰公司之间签订的合同是为了配合开票而签订的虚假合同,美峰公司不参与实际经营,因此,陈某某与林口县美峰公司不构成挂靠关系,虽然发票开往的是奇峰公司,但是受益人是陈某某,因此陈某某构成“让他人为自己虚开”。

法院认定,国家税务总局《营业税改增值税试点实施办法》(财税[2016]36号)政策解读中对挂靠经营进行了阐释,即挂靠经营的主要特征有三:一是借用行为;二是独立核算行为;三是临时性行为。陈某某与美峰公司之间的关系符合上述挂靠经营的三个特征,应认定为挂靠关系。根据国家税务总局公告2014年第39号及其官方解读以及最高人民法院研究室法研[2015]58号的规定,以挂靠形式向受票方实际销售货物,被挂靠方向受票方开具增值税专用发票的,不应认定为虚开增值税专用发票犯罪,陈某某的行为不构成虚开增值税专用发票罪。

(三)法律渊源

笔者查阅大量资料,终于发现了判决中挂靠经营三特征的出处:即北京市国家税务局2016年4月编写的一本《全面推开营业税改增值税试点政策培训参考材料》中有这样的表述:

“1.挂靠经营的定义。

挂靠经营,是指企业、合伙组织等与另一个经营主体达成依附协议,挂靠方通常以被挂靠方的名义对外从事经营活动,被挂靠方提供资质、技术、管理等方面的服务并定期向挂靠方收取一定管理费用的经营方式。

2.挂靠经营的主要特征。

(1)它是一种借用行为。挂靠经营是挂靠方以被挂靠人的名义进行经营,所以,挂靠经营的关系实质上是一种借用关系,这种借用关系的内容主要表现为资质、技术、管理经验等无形财产方面的借用,而不是有形财产方面的借用。

(3)它是一种独立核算行为。挂靠经营是一种自主经营的行为,而自主经营的最大的特点在于独立核算。

(2)它是一种临时性行为。挂靠经营它是一种借用行为,而这种借用的性质决定了挂靠经营的暂时性。”

由上可知,司法机关的裁判观点认可国家税务总局对挂靠经营的政策解读,以借用性、独立核算性和临时性三大要素作为挂靠关系成立的判断标准。该判断标准是税局依据交易实质判断挂靠经营是否合法的具体化,即依据以上三个特征对挂靠关系的成立与否进行实质判断,而不是根据书面挂靠协议的有无进行形式判断。这一判断标准可以类比事实劳动关系的成立条件,根据劳动和社会保障部《关于确立劳动关系有关事项的通知》(劳社部发〔2005〕12号)第一条规定,用人单位招用劳动者未订立书面,但同时具备下列情形的,劳动关系成立:(1)用人单位和劳动者符合法律、法规规定的主体资格;(2)用人单位依法制定的各项劳动规章制度适用于劳动者,劳动者受用人单位的劳动管理,从事用人单位安排的有报酬的劳动;(3)劳动者提供的劳动是用人单位业务的组成部分。在实践中,劳动者常处于弱势地位,甚至未签订劳动合同,若采用有无劳动合同的判断标准,则相当一部分事实劳动关系无法认定,而采取劳动关系成立的实质标准则可以将更多劳动者纳入保护范围,促进行业规范化发展。

在煤矿、再生能源等行业中,挂靠经营普遍存在,挂靠方常为散户、黄牛等,其依赖于被挂靠方进行经营,符合挂靠关系的实质特征,但未签订书面挂靠协议。若以有无书面挂靠协议作为判断挂靠关系成立与否的标准,则一些实质挂靠关系会被认定为不成立,这将导致法院认定开票方和受票房之间不存在真实交易,开票方或受票方可能构成虚开增值税专用发票罪。若采用借用性、独立核算性和临时性三大要素作为判断挂靠关系成立的标准,则不仅可以更好地认定挂靠关系,保护挂靠双方的利益,还可以聚拢税源,引导行业集中规模化发展,显然较形式化的认定标准更为合理。

三、实践误区:法律形式主义占上风

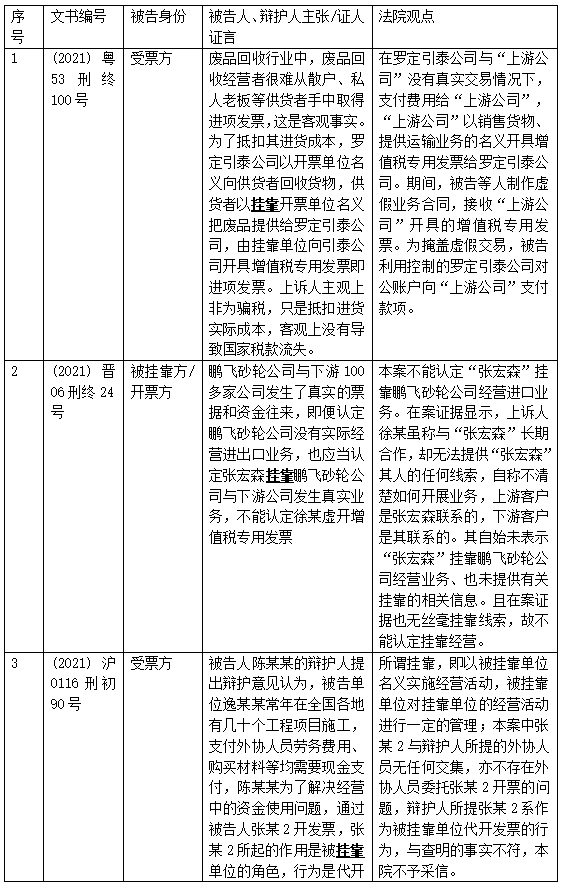

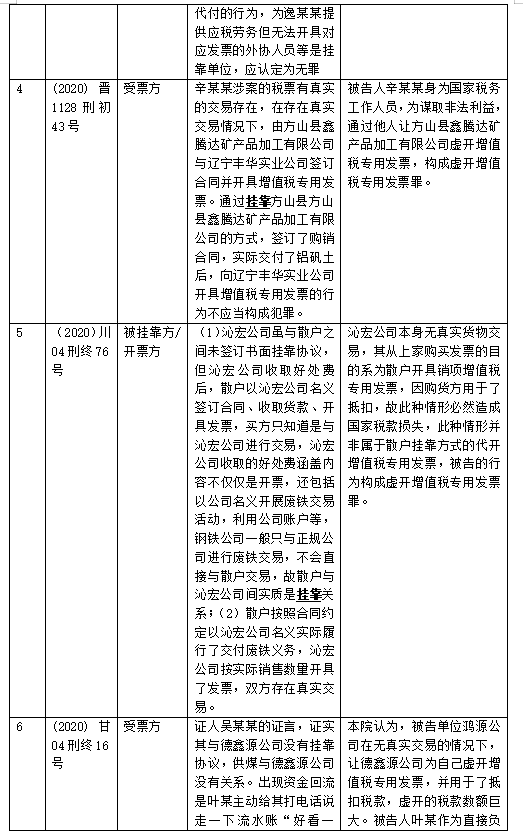

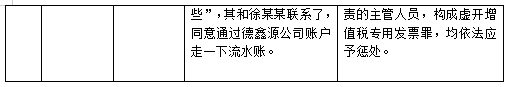

尽管税局权威观点与司法判例支持从交易实质判断挂靠关系是否成立,但根据近期案例,仍存在不少司法机关存在把有无书面挂靠协议作为判断挂靠关系存在与否标准的倾向。此类案例集中于煤炭、再生资源回收等挂靠较为常见的行业。实践中,若挂靠双方没有书面挂靠协议,则可能被认定为挂靠关系不成立,开票方和受票房之间不存在真实交易,进而构成虚开增值税专用发票罪。2021年以来,因无书面挂靠协议而认定挂靠关系不存在,开票方和受票房无真实交易,成立虚开增值税专用发票罪的案件有数十例,择取部分整理如下:

笔者认为,挂靠开票行为正常情况下不会对国家税款造成损失,甚至一定程度上起到聚拢税源、引导行业集中规模化发展的作用,有一定经济价值。而有无书面挂靠协议不影响其行为本质,以虚开增值税专用发票罪进行评价不符合法律规定。综上,依据书面挂靠协议存在与否认定挂靠关系不符合行业现状,不能实现罪责刑相适应,应当予以纠正。

文章评论(0)