药代以违法手段提供推广服务,药企取得推广发票能否税前扣除?

编者按:长期以来,医药行业总体呈现出“买方市场”的特征,医疗机构与医生享有对药品的绝对话语权,加之医药行业存在大量的仿制药,药品可替代性强,制药企业不得不推广的方式完成药品的销售。在制药企业采购推广服务过程中,其本意是通过合法合规的推广方式将药品销售至终端医疗机构,但推广商却偏离与制药企业的合意,采取带金销售的手段完成推广,此种情况下,制药企业取得推广发票还能否作税前扣除?本文拟结合一起真实案例进行探讨。

一、案例引入:某药企取得上游虚开的推广费用发票被要求作纳税调整

(一)基本案情:

A企业系一家生物制药公司,其主要经营业务系生产T药品的仿制药,并销售到各大医疗机构。因仿制药与T药品的活性成分、给药途径和治疗作用极为相似,且市面上还存在大量相同功效的药品,医疗机构与医生的可选择性强,A企业必须通过药品推广,才能将其生产的仿制药销售到终端医疗机构。故A企业在销售药品过程中,向药品推广商采购了推广服务,约定由推广商向全国各地医疗机构及医生推广仿制药,每年末A企业对推广商完成推广服务的效果做考核,考核指标包括推广商发展的医疗机构数量,推广合同签订后,仿制药订单的增加比率等指标。A企业根据这些指标完成情况,向推广商结算推广服务费用,取得推广商开具的推广服务普通发票。然而,推广商在实际推广过程中,通过向医疗机构提供商业贿赂的方式完成药品推广。

近期,推广商税务机关作出《税务处理决定书》,认定推广商开出发票系虚开,并向下游税务机关发出《已证实虚开通知单》和《协查函》。A企业主管税务机关收到上述材料后,向A企业作出《税务处理决定书》,认定A取得推广商开具的推广服务普通发票系虚开,以《国家税务总局关于发布<企业所得税税前扣除凭证管理办法>的公告》(国家税务总局公告 2018年第28号,以下简称“28号公告”)第十二条,“企业取得……虚开……等不符合规定的发票……不得作为税前扣除凭证”之规定,要求A企业调整企业所得税额5500万元,补缴企业所得税1375万元及滞纳金。

(二)税务机关观点

本案中,A企业的主管税务机关认定A企业取得推广商发票系虚开的主要理由包括:上游税务机关作出《税务处理决定书》认定案涉发票系虚开;上游税务机关转来稽查线索明确推广商没有提供合法推广服务,而是实施了商业贿赂行为。推广商的税务机关认为,这些证据足以证明推广商开具发票与其提供的实际业务不符,案涉发票属于《发票管理办法》规定的虚开发票,A企业取得虚开发票系不合规扣除凭证,按照28号公告不能作税前扣除。

(三)A企业观点

A企业认为,其向推广商采购的就是推广服务,其没有指使推广商实施商业贿赂行为,推广商采取商业贿赂手段完成推广与其无关,其真实发生了费用支出,不应受推广商行为的影响,可以依法作税前扣除。

(四)争议焦点

税企的争议焦点有二:

一是取得上游税务机关定性虚开的发票,对应费用支出还能否作税前扣除?

二是推广商采取商业贿赂等不合法行为,是否意味着推广商与A企业之间的服务不成立,进而影响A企业税前扣除?

二、本案实体层面的法律分析

(一)取得虚开发票对应的费用支出是否必然不能作税前扣除?

《企业所得税法》第八条规定,“企业实际发生的与取得收入有关的、合理的支出,包括成本、费用、税金、损失和其他支出,准予在计算应纳税所得额时扣除”。《企业所得税法实施条例》第二十九条规定,“企业所得税法第八条所称成本,是指企业在生产经营活动中发生的销售成本、销货成本、业务支出以及其他耗费”。据此规定,企业所得税税前扣除的基本原则系真实性、相关性、合理性,并未要求企业必须取得法定的扣除凭证。

从法律位阶来看,28号公告系国家税务总局制定的规范性文件,法律位阶低于全国人民代表大会制定的《企业所得税法》及国务院制定的《企业所得税法实施条例》,不能突破和超越上位法设定的税前扣除基本原则。且对纳税人权利的限制,应当以全国人大立法为前提。28号公告要求税前扣除必须取得合法凭证,有限制纳税人权利之嫌,亦超越上位法规定的税前扣除基本原则。故即便企业取得了虚开的发票,也应根据上位法规定,审查企业支出是否真实、合理、相关,符合三性原则的应准予企业作税前扣除。

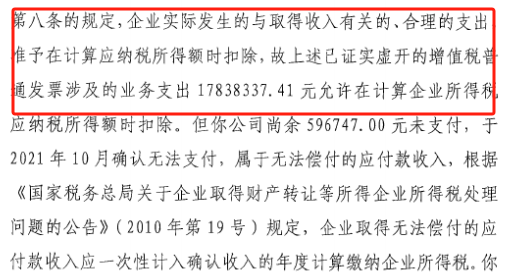

从税收执法与司法来看,实务中亦有税务机关认为,只要费用支出符合《企业所得税法》的三性原则即可税前扣除,发票并非唯一的税前凭证。如在某电气有限公司取得虚开普通发票一案中,电气公司虽取得上游企业南宁劳务公司开具的增值税普通发票被定性为虚开,但因案涉发票涉及的交易资金往来没有异常,案涉业务真实发生,税务机关根据《企业所得税法》第八条之规定允许电气公司取得虚开发票涉及的业务支出1783.83万余元作税前扣除。

也有司法机关认为,虚开发票与税前成本扣除没有必然关系,即便取得虚开发票也可税前扣除。如在中国二十二冶集团有限公司与唐山市国家税务局稽查局、河北省国家税务局行政处罚一案中,一二审法院均认为,“企业职工工资的合理性与工资资金的来源方式是否合法没有必然联系,原告虚开发票套取本企业资金,其行为违法并不必然导致原告使用套取的资金给职工发放工资违法。《企业所得税法》第八条规定,企业实际发生的与取得收入有关的、合理的支出,包括成本、费用、税金、损失和其他支出,准予在计算应纳税所得额时扣除。本案争议的145,422,763.12元工资性支出是原告生产经营中客观存在的成本,被告根据该资金来源的违法性否定为职工支付工资的合理性既不符合《中华人民共和国企业所得税法》第八条之规定,也存在主要证据不足的问题。”

综上,笔者认为,即便A企业取得推广商开具的发票被定性虚开,也不足以直接否定A企业税前扣除权利,应当进一步审查A企业支出是否满足《企业所得税法》真实性、相关性、合理性要求,对满足三性的支出应准予税前扣除。

(二)推广商采取违法手段完成推广服务的,A企业推广服务支出能否作税前扣除?

无因性理论源于物权法,是指债权行为与物权行为的法律效力由其本身来决定,物权行为的效力不受其原因行为即债权行为的影响,债权行为不成立,可撤销或无效时,物权行为仍可基于其本身之有效力成立而发生物权变动的效果。无因性理论对于保障善意第三人利益、维护交易稳定性具有重要意义。

就推广服务来说,现行增值税法、《企业所得税法》并未对推广服务作出精确定义,没有对推广服务要件作出强制性规定。现实生活中,制药企业采购推广服务的根本目的在于增加药品的知名度、影响力,进而促进药品销售,是故对制药企业来说,其并不关注推广的手段、方式、过程,而主要关注推广的功效和成果,其在采购推广服务时,对于推广商以何种方式完成服务,不属于双方考虑范围,即推广方式并非达成推广服务合意的组成部分,不属于推广服务法律关系的核心要素。因此,推广服务本身并不涵摄推广方式,无论推广商以广告、宣讲、会议方式完成服务,还是靠游说完成服务,甚至靠自身社会关系、商业贿赂等方式完成服务,均与推广服务本身无关。笔者认为,应当认可推广服务的无因性,推广方式合法与否不影响推广服务法律关系的成立和效力。

本案中,A企业真实向推广商采购推广服务,达成推广服务合意,对推广商的推广方式,并不在推广服务合同约定范畴中,也不影响推广服务的成立与生效,推广商使用违法方式推广,不等于没有实施推广,故推广商采取商业贿赂手段完成推广任务,不影响推广服务的真实性,A企业采购了推广服务,支出的推广服务费用满足真实性、相关性、合理性,不影响税前扣除权利。

三、本案程序层面的法律分析

(一)推广商主管税务机关作出《税务处理决定书》的程序是否合法?

根据《税收违法案件发票协查管理办法(试行)》(税总发〔2013〕66号)

第七条,“委托方根据案件查办情况,确定协查对象,需要发起委托协查的,向受托方发出《税收违法案件协查函》。《税收违法案件协查函》内容包括:委托方案件名称、基本案情、涉案发票记载的信息、已掌握的疑点或者线索、作案手法、提出有针对性的取证要求、回复期限、组卷及寄送要求、联系人和联系方式等”,第十条,“委托方收到协查回函后,根据协查回函信息依法对被查对象进行查处”。

据此规定,上游税务机关在查处虚开发票的过程中,应当将《税收违法案件协查函》以及相关证据资料发送给受票企业的税务机关,其中,《协查函》仅包含疑点和线索,不包含对发票的定性。受票企业的税务机关在收到上游税务机关发送的材料后,应当根据协查请求,独立、全面、客观收集证据,查清案件事实,依照法定权限和程序调查,并按照要求及期限回函,如果受票企业不存在税收违法行为,则应向上游税务机关出具无税收违法行为的回复函,上游税务机关再根据下游税务机关传来的回复函及其他证据材料对案件作出定性处理。

本案中,推广商的主管税务机关在向推广商下达《税务处理决定书》后,将《税务处理决定书》一并同《税收违法案件协查函》寄送给A企业的税务机关,本质上是将已经被定性为虚开的发票,再要求下游税务机关协查确定否违法,陷入了循环论证的逻辑谬误,不仅相互矛盾,亦违反了发票违法案件税务协查规定的立法目的。因此,推广商的税务机关在下游税务机关未作出调查和回函的情况下就作出定虚的《税务处理决定书》,程序违法。

(二)A企业主管税务机关作出《税务处理决定书》的程序是否合法?

根据《税收违法案件发票协查管理办法(试行)》(税总发〔2013〕66号)第十五条,“有下列情形之一的,受托方应当按照《税务稽查工作规程》有关规定立案检查:(一)委托方已开具《已证实虚开通知单》的”,根据《税务稽查案件办理程序规定》第三十七条,“稽查应当着重审核以下内容:……(三)税收违法事实是否清楚,证据是否充分,数据是否准确,资料是否齐全;(四)适用法律、行政法规、规章及其他规范性文件是否适当,定性是否正确”。

据此规定,本案《已证实虚开通知单》并非将案涉发票定性虚开或不合规的结论性文书,而是案涉发票涉嫌违法的内部流转文书。A企业的主管税务机关在收到推广商的税务机关作出的《已证实虚开通知单》后,应当立案检查,而非直接定性虚开或不合规。税务机关作出结论须客观、全面审查业务开展情况和证据材料,正确、独立适用法律、法规、规章或其他规范性文件。本案A企业的主管税务机关未充分调查核实A企业提交的证据资料即作出定性,亦属于程序违法。

文章评论(0)